„Hónapokkal ezelőtt vásároltam a 2023/I jelzetű prémium állampapírból 1 millió forint értékben. Napokon belül jön a kamatfizetés.

Én úgy emlékeszem, hogy az ügyintéző arról tájékoztatott, a megtakarításomat újra be tudom fektetni. A kérdésem, hogy a kamattal növelt teljes összegért vásárolhatok új állampapírt? A 2023/I jelzetű már nem érhető el, akkor mit vásárolhatok helyette?” Egy érdeklődő küldte el a kérdéseit, amit most meg is válaszol egy szakértőnk.

Nagyon jó választásnak tartjuk mi is a prémium állampapírt, hiszen kamatban most valóban ez tudja a legtöbbet, ha a babakötvényt nem számítjuk. A válaszainkhoz viszont egy kis bevezető is kell, mert akkor lesz igazán világos, mi is a valóságban a helyzet.

Legelőször tegyük tisztába, hogy miként is jutunk pénzhez a prémium állampapírból. A 2023/I papírt 2017. október 3-n indult és hivatalosan 2023. március 22-én jár le. A kamatot minden évben (2018-2023 között) március 22-én fizeti ki, vagyis összesen 6 kamatfizetési nap lesz. Ebből 5 esetében a kamatot kapjuk meg, az utolsónál viszont a kamatot és a bevásárláskor befektetett tőkét is.

Magyarul, 2023 előtt a kamatfizetésekkor csak a kamat mértéke fog a számlánkon megjelenni, mint szabad pénzeszköz és azzal kezdhetünk majd valamit (logikusan újrabefektetjük). A tőkéhez csak akkor tudnánk hozzájutni, ha eladnánk időközben az állampapírunkat, amit nem igazán tartanánk jó ötletnek.

Ilyen formában a teljes, kamatokkal növelt megtakarítást nem tudjuk a kamatfizetésekkor újrabefektetni. Akkor tudnánk ezt megtenni, ha például egy egyéves kötvényünk lenne, ami egy év után a tőkét is kifizeti számunkra. De a 2023/I esetében és a többi prémiumnál sincs így.

Úgyis fogalmazhatunk, hogy az eredeti befektetésünk a kamatfizetés után marad egy jól kamatozó eszközben és csak arról kell nekünk dönteni, hogy a megkapott kamatokkal mit teszünk. Ez még jobb is tud lenni, mert ha egy jó befektetést választottunk, akkor miért is akarnánk, hogy más helyet keressünk a tőkének?

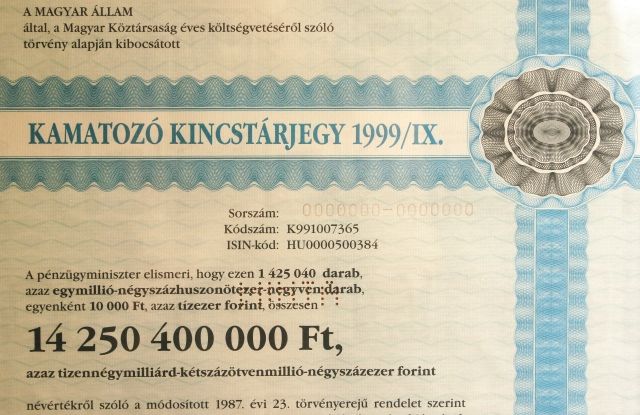

Kép: privatbankar.hu

A rendszer annyira rugalmas, hogy az időközben kapott kamatokkal bármit tehetünk, az újrabefektetéssel pedig kiélvezhetjük a kamatos kamat hatását. Az a számlánkon már az adófizetés levonása után jelenik meg, hacsak nem vásárolta a kötvényt a kérdező egy tartós befektetési számlára.

Az első kamatfizetéskor a kibocsátási tájékoztató szerint időarányosan 1,77%-os kamatot fizet az állam. Ez bruttó érték, ha ebből levonjuk a 15%-os kamatadót, akkor marad 1,5%. Ergo, ha 1 millió forintnyi névértéke lenne a kérdezőnek (nem lesz, mert valószínűleg kibocsátás után vette), akkor adózás után a számláján körülbelül 15 000 forintnak megfelelő összeg jelenne meg.

Erről tud csak dönteni az érdeklődő. Jelenleg van egy szintén 2023-ban lejáró prémium állampapír, ami a 2023/J jelzetet kapta. Annyi a változás a korábbiakhoz képest, hogy ugyanaz a kamatbázis (infláció), viszont az e felett fizetett kamatfelár 1,5% helyett 1,4%. Az első kamatfizetésig (2018. szeptemberéig) ellenben a visszaeső kamatfelárból nem látunk semmit, mert ott ugyanúgy megkapjuk a 3,8%-os kamat időarányos részét.

A kérdező és bármelyik állampapír vásároló szempontjából az a kockázat fent áll, hogy milyen kondíciókkal tudja a kamatokat ismét befektetni. A prémium nagy előnye, hogy változó a kamatozása, és most az a várakozás, hogy fokozatosan emelkedik a kifizetett kamat százalékos mértéke.

Vegyük észre, hogy nem lennénk bentebb, ha a teljes összeget befektethetnénk, hiszen a fix kamatú állampapírok sokkal kevesebbet fizetnek. Nézzük csak meg, hogy az egyéves állampapír 2%-ot fizet ki, míg a kérdező által vásárolt állampapír ennek közel a kétszeresét. Ráadásként meg azzal sem kell törődnünk, hogy mi lesz, ha emelkednek időközben a kamatok, mert a prémium változó kamatozása erre is megoldást ad.

Forrás: bankmonitor.hu