Pénteken még 0 fok körül lesz az átlagos hőmérséklet, aztán szombattól megint itt a kemény tél a Hungaromet előrejelzése szerint.

Az alapvetően napos időt követően nyugat, északnyugat felől megnövekszik a felhőzet. A nap vége felé növekszik a vegyes csapadék előfordulási esélye. A délire forduló szél megélénkülhet. A legalacsonyabb éjszakai hőmérséklet -12 és -5 fok között alakulhat, de vastagabb hótakaró esetén a szélcsendes, fagyzugos helyeken ennél jóval hidegebb is lehet.

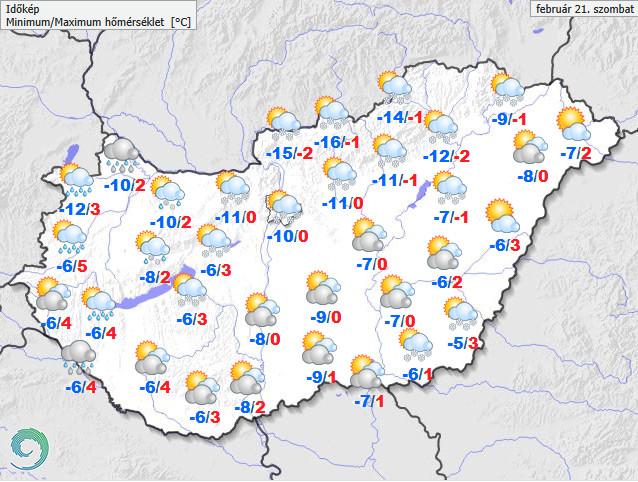

A meteorológiai térkép szerint Észak-Magyaroszágon, Nógrád megyében és az Északi-középhegységben -15, -16 fok is lehet.

Hirmagazin.eu: Időjárási összefoglaló – Szombat, vasárnap és a jövő hét

Szombat

Markáns hidegfront hatására többfelé erős, helyenként viharos szél várható. A hőmérséklet visszaesik, a nappali órákban is hűvös marad az idő. Elsősorban záporok, helyenként havas eső vagy futó hózápor sem kizárt az északi, magasabban fekvő területeken. Az éjszakai órákban többfelé fagypont közeli értékekre kell számítani.

Vasárnap

Továbbra is hideg reggelre ébredhetünk, többfelé gyenge fagy is előfordulhat. Napközben már több napsütés valószínű, de a levegő még hűvös marad. A szél fokozatosan mérséklődik, a csapadék esélye csökken.

Jövő hét

A hét elején lassú, de határozott enyhülés kezdődik. A nappali hőmérséklet fokozatosan emelkedik, egyre több helyen alakulhat ki tavaszias idő. A hét második felére már jelentősebb felmelegedés körvonalazódik, a napsütéses időszakok gyakoribbá válhatnak. A tavasz tehát visszatér, és egyre stabilabbá válhat az időjárás.